![]()

El fraude interno es un problema del que poco se habla; sin embargo, cuando ocurre, suele ocultarse para evitar tensiones, pero eso no quiere decir que no exista y que, además, no tenga un costo significativo para las empresas.

Las razones pueden ser muchas: desde la situación personal de quien lo comete hasta deficiencias en los controles de la organización, pero lo importante aquí es dimensionar el fenómeno con datos y análisis para entender dónde está parada cada empresa y qué puede hacer para prevenirlo.

Hace algunos días, Salvador Espinosa Ledón, gerente senior de Cumplimiento en Fraude y Supervisión para México y América Latina de HSBC México, expuso las principales aristas de este tema en la región, donde se estima que las empresas pierden en promedio 5% de sus ingresos anuales por esta problemática.

En su exposición, el especialista definió al fraude interno como: “El uso indebido y deliberado de los recursos, activos o información de la compañía, por medio de engaños para el enriquecimiento personal o de un tercero, o bien obtener un beneficio que de otra forma no lo hubiera obtenido, aprovechando la posición dentro de la organización”.

En este escenario, los números son contundentes: se estima que, en América Latina, la pérdida promedio por fraude asciende a 250,000 dólares y en muchos de los casos, la detección ocurre hasta 12 meses después de cometerse, es decir, cuando ya es demasiado tarde.

Así, los tres grandes ámbitos del fraude interno son:

- Corrupción: conflictos de interés, soborno, extorsión o pagos indebidos.

- Uso indebido de activos: robo de efectivo, ventas simuladas, devoluciones falsas, nóminas con empleados “fantasma”, gastos inflados y/o falsificación de cheques.

- Manipulación financiera: simulación de ventas, sobrevaluación de activos, pasivos fuera de balance y sobrevaluación de gastos para pagar menos impuestos.

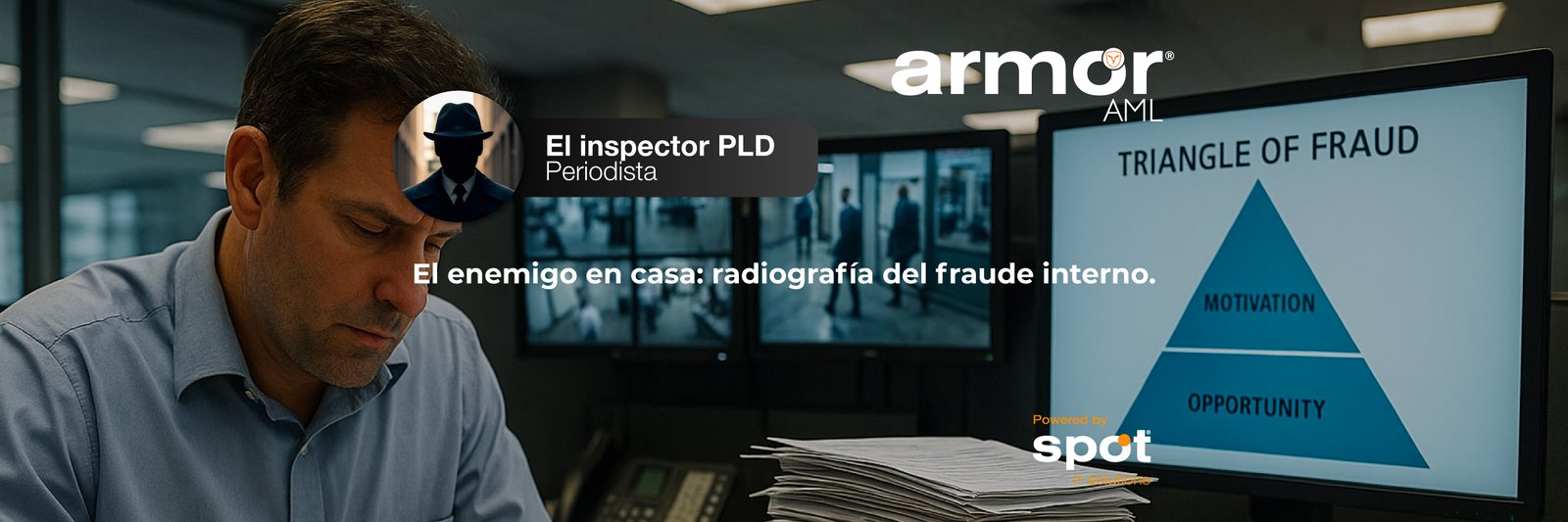

El triángulo del fraude

Para entender el comportamiento de quien comete el fraude, es pertinente detallar el perfil del defraudador. De acuerdo con Espinosa Ledón, se estima que a nivel global 75% de los perpetradores son del sexo masculino y en América Latina la cifra asciende a 86 por ciento.

La mayoría tiene entre 36 y 55 años; 66% son motivados por el beneficio económico personal; 67% tiene una carrera universitaria concluida; 38% tiene más de seis años en la empresa; 27% comete el fraude “porque puede”; 46% actúa solo, 18% con pareja y 36% con más de dos personas.

Con este perfil, se configura lo que se conoce como el Triángulo del Fraude, que son las condiciones que deben cumplirse para que las personas cometan este ilícito contra sus empleadores. Estas condiciones son:

- Motivación y/o presión: para que alguien cometa un fraude, necesita una motivación interna o una presión externa por dinero. “En ocasiones el individuo tiene cierta presión económica, social o incluso profesional y requiere o tiene cierta necesidad por alcanzar. Esta motivación de manera inicial es la que empieza a formular el primer paso para poder llegar a cometer un fraude”.

- Oportunidad: si los controles son laxos, la probabilidad de que se tenga un fraude es amplia. “Regularmente le llamamos oportunidad cuando la persona tiene los accesos o tuvo las herramientas, los recursos para poder llevar a cabo el fraude”.

- Racionalización: si las personas tienen la motivación y oportunidad de cometer un fraude, pero no lo hacen, es porque creen que es demasiado arriesgado o simplemente incorrecto. “El deseo de pensar qué van a pensar mis hijos o cómo voy a estar en esto o qué va a pasar… evita que esto ocurra. Pero el propio individuo luego llega a autojustificarse”.

Riesgos por industria

No todas las empresas enfrentan el mismo nivel de riesgo; éste depende en gran medida del sector en el que operan. Minería, comercio, fabricación, bienes raíces y servicios públicos están entre las más proclives a sufrir incidentes de este tipo, sin dejar de lado al sector financiero, donde según Espinosa Ledón, existe una alta reincidencia.

Los riesgos cambian según la industria, pero el impacto es común: más allá de las pérdidas económicas, el fraude interno erosiona la cultura corporativa, rompe la

confianza entre compañeros, genera un ambiente de miedo y mina la moral de los equipos de trabajo.

De ahí que las empresas deban implementar los mitigantes adecuados. Entre los más efectivos se encuentran la activación de líneas de denuncia internas, auditorías sorpresa, códigos de conducta claros, capacitación continua y programas de apoyo para empleados en riesgo de presión económica.

El fraude interno es el enemigo silencioso de las organizaciones. Ignorarlo lo hace invisible, pero sí se enfrenta, se puede marcar la diferencia entre una empresa debilitada y una preparada para resistir.